深度 | 承接上海产业流出,苏浙皖“敲”重点!

发表于:2023-12-07 18:00

现阶段,长三角一体化发展进程不断加速,已初具活跃的增长极功能,整体发展在中国式现代化中发挥引领示范作用。

但,长三角一体化发展有许多深层次问题有待进一步破解,产业链供应链分工协作水平有待提升。

上海既作为承接海外先进制造业、世界500强企业转移的国际门户,又承担了向长三角地区辐射高端产业的重要责任,其产业转移的深度和广度,影响着长三角地区产业链供应链布局。

根据谷川产业研究院《上海产业转移趋势研究报告》显示,现阶段,上海正在经历深度产业转型升级,产业动态呈现制造业净流出与服务业净流入的阶段特征。

本期深度策略,聚焦上海产业的流出趋势变化,着重为承接地苏浙皖解析上海意向流出项目的产业结构、动因,以期为承接地区提供更合适的招商策略建议。

更多详细数据,尽在谷川产业研究院《上海产业转移趋势研究报告》

观大势

近五年沪上产业转移发展趋势

产业转移,产业生产设施在空间上的部分或整体迁移、空间扩张和调整。既包含产业的流出,也包含着产业的流入。

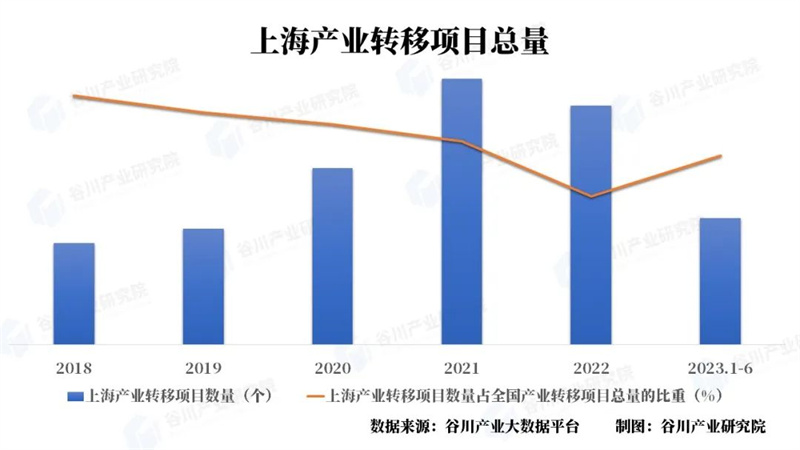

根据谷川产业大数据平台统计,近五年上海产业转移项目总量保持增长态势,但增速有所放缓。

值得关注的是,上海产业转移总量在全国总量中的发展趋势,2018年占比10.4%至2022年占比6.2%,呈逐年下滑趋势,这与新冠疫情波动情况基本一致。

疫情结束后,2023年1-6月占比回升,超越历史同期,预计2023年上海产业转移项目年度总量将再创新高。

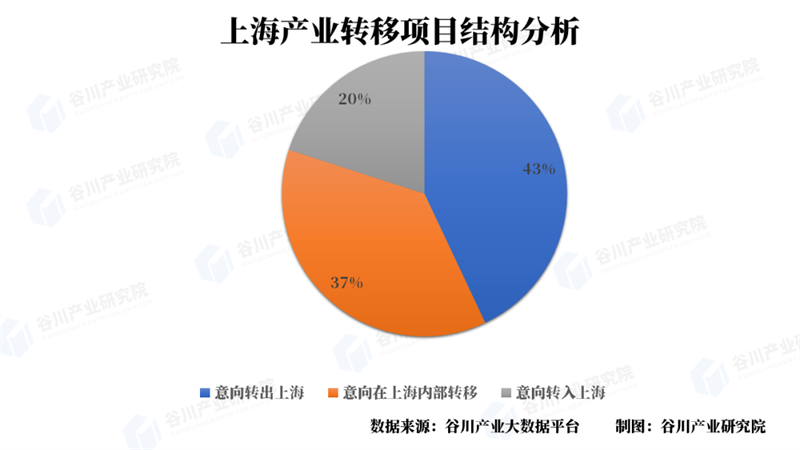

从产业流转角度分析,现阶段上海产业转移仍以项目流出为主,流出流入比例超过2:1。

观察近五年转移项目数量占比,意向流出上海的项目数量占比达43%,意向流入上海项目占比20%,总体呈现明显净流出趋势。

从上海产业转移项目类型上看,上海产业转移项目中实体项目占比48.25%。

从国民经济行业与产业转移趋势结合的角度来看,工业项目呈现净流出趋势,且多为实体类项目,其中制造业流出趋势最突出,服务业呈现净流入趋势,其中批发和零售业流入趋势最突出。

综上,2023年上海产业转移项目年度总量有望创新高,且超四成为流出,对于苏浙皖长三角承接地而言,意味着更多实体制造业资源会往长三角其他区域迁移。

同时,结合服务业净流入趋势,昭示着长三角服务业产业布局在不断变化,意味着更多的机遇与挑战即将来临。

为了帮助苏浙皖承接地,更深入了解上海产业流出项目的机遇在何处,接下来,将聚焦分析上海产业流出项目的整体趋势和行业分布情况。

更多详细数据,尽在谷川产业研究院《上海产业转移趋势研究报告》

追痕迹,产业流出趋势?

竞争对手在哪里?

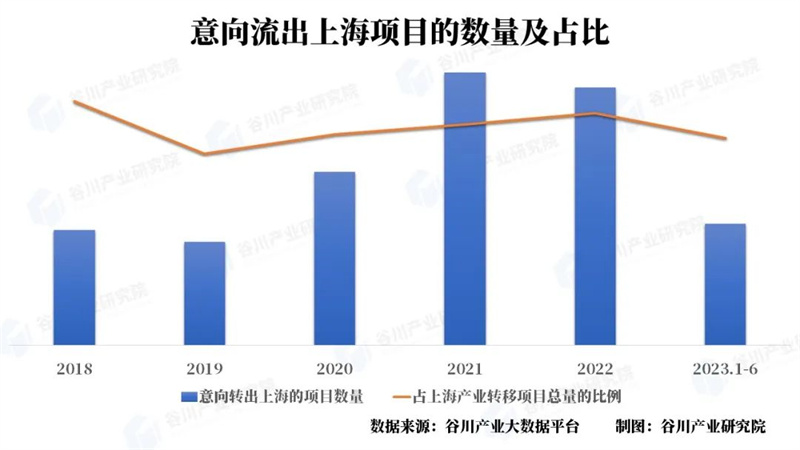

据谷川产业大数据平台统计,上海产业转移流出项目数量呈现下降趋势,流出势头减弱。

从时间变化趋势上看,2018-2022年间,意向流出上海的项目数量呈增长态势,复合年均增长率达到22.35%。

2023年上半年,意向流出项目占比有所下降,上海产业转移告别高速流动阶段。

十大承接地逐年变化数据在完整版《上海产业转移趋势研究报告》中呈现

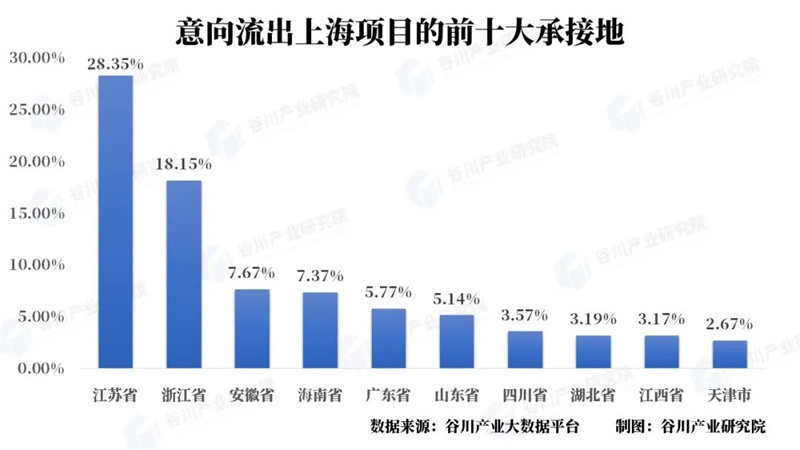

近五年综合数据上,十大承接上海项目流出的地区分别是:江苏省、浙江省、安徽省、海南省、广东省、山东省、四川省、湖北省、江西省、天津市,其中苏浙皖占五成以上。

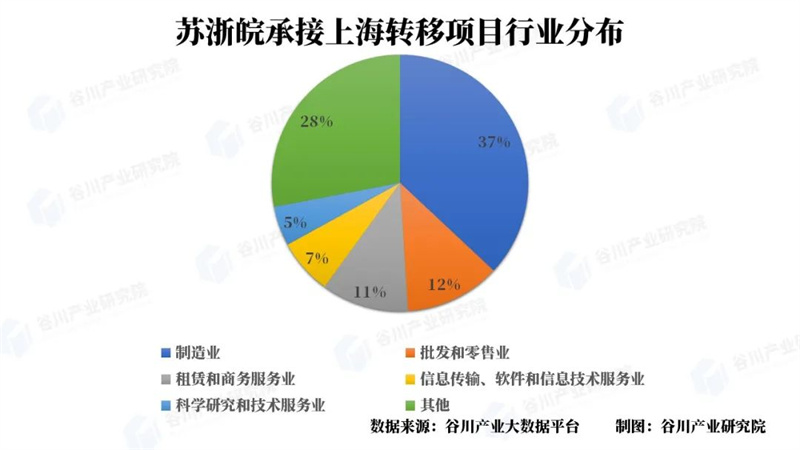

就近转移是现阶段上海产业转移的主流趋势,苏浙皖地区成为上海产业转移的主要承接地。

进一步拆解苏浙皖三省数据,江苏省是上海产业转移的首要承接地,占转入苏浙皖项目总数的52%;其次是浙江省,占转入苏浙皖项目总数的34%;安徽省占转入苏浙皖项目总数的14%。

根据五年来十大承接地变化趋势,琼、粤或成苏浙皖潜在竞争对手,其中,粤近四年稳居十大承接地前五,琼近三年冲击皖地位,一直徘徊在前三、四名。

明确上海产业流出地域和方向,以及苏浙皖潜在竞争对手以后,还需进一步明确上海意向流出项目的重点产业,以期为区域产业链供应链分工协作提升指明方向,为苏浙皖精细化招商工作划出“重点”。

更多详细数据,尽在谷川产业研究院《上海产业转移趋势研究报告》

挖细节

重点聚焦哪些产业?

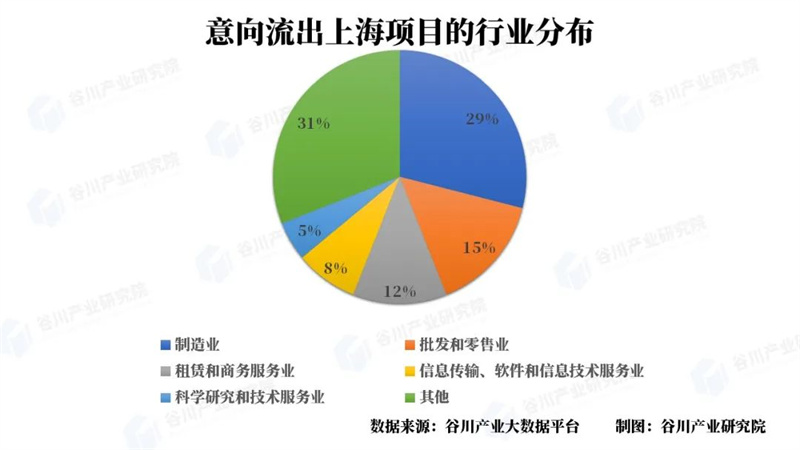

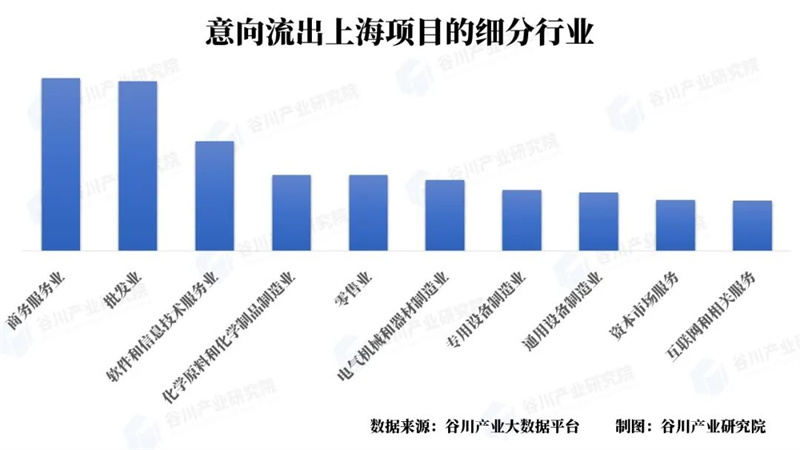

据谷川产业大数据平台统计,意向流出上海项目以制造业为主,且多为化工产业、装备制造及电子信息产业实体类项目,企业转移需求多为向外谋求生产基地布局或整体搬迁。

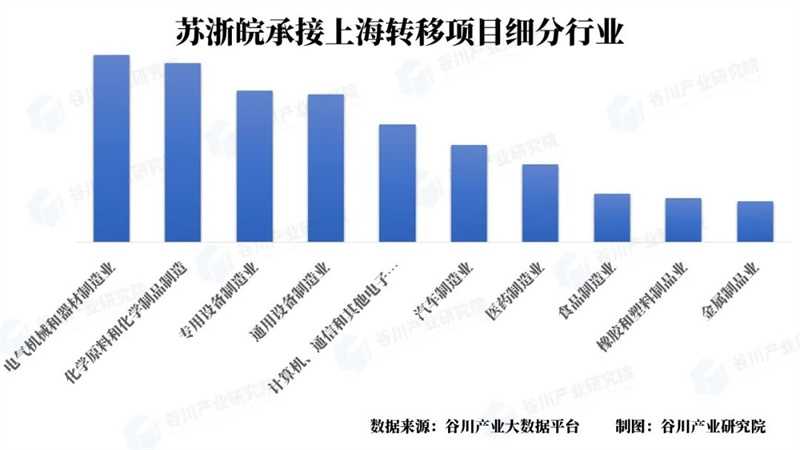

聚焦在长三角地区,苏浙皖承接上海产业转移的行业集中在电气机械和器材制造业、化学原料和化学制品制造业、专用设备制造业、通用设备制造业、计算机、通信和其他电子设备制造业。

上海正在有序推进打造先进制造业为支撑的现代化产业体系进程,苏浙皖应提前布局谋划做好承接上海低端制造业流出的准备。

根据谷川产业研究院分析,项目意向流出上海的动因在于以下两点:

1. 产业政策导向、疫情封控影响是促使上海制造业项目流出加速的重要原因。

上海持续打造以现代服务业为主体、战略性新兴产业为引领、先进制造业为支撑的现代产业体系,不符合上海产业发展方向的低端制造业,将有序转移出上海。

新冠肺炎疫情封城,让企业意识到分摊生产和运营风险的必要性,加速其谋划前往其他省市分散业务布局的步伐。

2. 企业生产成本比较优势是促动产业转移发生的根本动因。

上海的土地成本、厂房租金、劳动力成本等显著高于全国大多数地区。

相对较高的生产成本成为促动上海制造业产业项目外迁流出的根本动因。

更多详尽数据,尽在谷川产业研究院《上海产业转移趋势研究报告》

谋策略

苏浙皖如何更好把握机遇

苏浙皖作为上海产业转移进程中最大承接地,应如何有的放矢?

第一,圈层协作,坚持稳中求进,深化苏浙皖三省区域合作与产业分工,全方位打造先进制造业集群。

苏浙皖应主动出击,提升区域产业链协同水平,实现长三角产业布局优化,为全方位打造先进制造业集群着力提升营商硬环境、软环境。

第二,转变被动等商思维,结合本土优势资源,瞄准上海转移流出重点产业,精细化招商。

梳理苏浙皖各省产业结构,结合本地主导产业发展情况,研究确定招商引资方向。

量大面广的中小微企业是浙江企业的基本盘,在充分尊重浙商自主决策的基础上,浙江政府可在电气机械和器材制造业、专用设备制造业、通用设备制造业等行业布局谋划。

江苏省是中国的经济大省,2022年GDP位居全国第二,在承接上海产业转移流出项目时,可重点布局电子信息、装备制造等行业。

新能源汽车是安徽首位产业,安徽在承接上海产业转移流出项目中,可重点布局汽车制造业,深化汽车上下游产业链建设。

第三,科学决策,深化产业研究,前瞻谋划布局,统筹全局发展。

在日益复杂的经济环境下,产业研究已成为助力区域经济发展更进一步的决策利器。

谷川产业研究院基于对百万级真实项目数据的全面分析,实现对全国和局部地区产业转移趋势的判断,为下一阶段的经济工作提供决策依据,以数据洞察驱动招商。

更多详细数据、策略建议,扫码领取完整版报告。

相关文章

-

招商社群

-

在线客服咨询

在线客服咨询

专业招商顾问、在线秒答 咨询热线

咨询热线400-115-0199  联系我们

联系我们